在10月最后的6个交易日,中国大陆A股共有15支新股上市,有9只破发,引起了市场的轩然大波。这则消息动摇了大陆持续了二十年的“新股不败”一说。

值得注意的是,破发的股票都集中在科创板和创业板。其中4只科创板,5只来自创业板,9只破发,破发率达到47%。

自2019年6月,设立创业板开市,拉开了“注册制”的序幕,然而,这一改变大陆资本市场的变革,却在固有的、板结的股票利益格局面前,止步不前。

“注册制”到底能走多远?

注册制,当然是一件好事,把对一个公司的良莠,交给市场、用户、投资者评判,而不是由证监会、掌握权力的结构充当守夜人。

中共为什么要推行“注册制”,因为“审批制”走不下去了。我们知道,中共的经济体已经累积了天量的债务,据国际金融协会(IIF)的数据,中共的总体债务规模已经达到了GDP的3倍之多,这背后是巨大的金融风险。

“注册制”,让企业从市场直接融资,这对于降低企业的杠杆率是有益的,在一个新的市场机制中,让健康的公司获得机会,让经济良性循环。中共证监会主席易会满曾发表文章说,“提高直接融资比重”是中共“十四五”的“重大决策部署”。

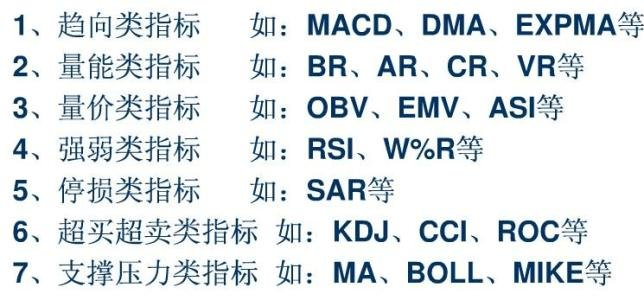

在2021年9月18日,步履蹒跚的“注册制”终于向前迈了一步,沪深交易所正式发布了有关科创板、创业板股票交易新规定,被称为“议价新规”,目的在于制约投资机构的合谋压价、抱团“打新”(打新,就是在上市首日中签,获得购买股票资格,过去二十年大陆股票首发往往都是暴涨),对于投资机构的压低IPO报价、造成首日暴涨的现象,予以干预。

“议价新规”,意味着一支新的创业板股票上市,获得更大的定价空间,而公募机构、社保基金、保险公司等强势机构抱团压低IPO价格,低开高走,首日涨停,投资机构大割韭莱不那么容易了。

这是造成最近创业板股票频频破发的直接原因。

“注册制”给了新公司一点自由定价的空间,而以前吃惯了“新股不败”的大佬们,就有点不高兴了。

谁在“抱团”分享新股“低开高走”?

为什么会有新股不败一说?其实,这是计划经济与市场经济结合的怪胎。全世界都没有这样由行政权力控制的股票市场:

在2021年之前,任何一支中国公司在沪、深上市,首日一定是大涨,无非是涨多涨少。

这就带来了一个分蛋糕的问题,谁能获得首日中签资格,因为新股必涨,所以这样的投资是无风险的。

按照中国证监会的规定:只有在股市已经持有股票的人才有资格,每1万元沪市股票市值可申购1签,1签就是1000股新股。

但是任何一个帐户的中签是有上限的,30万元市值的帐户与300万地中签率完全相同。这样就带来一个现象,有许多机构或者个人把数百万、上千万分拆为20万、30万元的小户头,用每个户头去申请新股。

这几乎是没有任何风险的投机,对于企业的优劣、对于社会生产力有任何促进吗?没有。这是纯粹的投机,

在新股利益的分配上,个人投资者,即散户获得打新的机会,只占一小部分,而主要的份额是在线下发售,主要是各种机构。第一类是公募机构和社保基金,第二类是企业和保险资金,第三类是私募。对于申购新股,政策上对于第一类最为优惠。

大家看到了吧,公募基金和社保基金,这是所谓的“国家队”。

而这些机构在“打新”之后,“打新”的普遍收益率是10%,再通过二级市场卖出,把打新收益变为真实资产。

当这些股票在二级市场流通起来,命运将是怎样?几十年来,大陆A股停止在三千点,这就是最简明的答案,几乎是原地不动。中国股民有一个常识:“九赔一赚”,就是说大陆的股票赔率是90%,跌跌不休、市值蒸发,蒸发到哪里去了?获得“打新”资格的国家队,早就套现离场了。

“北交所”能走多远?

2021年11月15日,北京证券交易所将开市。

在创业板上北交所选中的“精选层”,一片欢腾,媒体是这样报道的“满屏涨停!多只精选层股票上演‘30cm’”。

然而,北交所又能走多远呢?

精选层挂牌公司68家,都是万里挑一挑出来的公司;而投资者的门槛是50万元,而投资能力低于50万元的,没有在北交所申请开户的资格。

这是一道保险,又加了一道保险,“双保险”。

因为北交所背负太沉重的行政压力:这是中共“新时代”领导人的试验田,只许胜不许败。

北交所网站引用习近平的话:“我们将继续支援中小企业创新发展,深化新三板改革,设立北京证券交易所,打造服务创新型中小企业主阵地。”

在微博上,“精选层股票上演‘30cm’”,已经成为热点级的话题。当然,无论是精选层,还是已被批准入场的公募资金,以及未来入场的社保基金,他们在北交所都会获得满意的回报。

起码从11月15日,到明年的二十大之前,这个上了好几道保险的北交所,大概率是捷报频传。

北交所,本来是承担“注册制”试点的推行,但是,从目前北交所公布的公开发行并上市、上市公司融资并购业务规则来看,基本上还是延续了证监会之前的监管理念。

最新的消息显示,北交所的交易费为万分之五,而沪市为二点五,整整高了一倍,这是为中小企业服务的姿态吗?

美国的纳斯达克股票交易市场成立于1971年,主要容纳一些创业初期风险高,因此无法在纽约证券交易所挂牌的小型公司。最烧钱的公司亚马逊,1997年上市前收入很低,财务指标很难看,一直到2016年才开始大幅盈利。

这就是虽然有创业板,但是滴滴打车等等,纷纷去纳斯达克上市的原因,只要是公司有着正常的商业逻辑与成长性,它就给你机会,而不会受到“有形之手”的强烈干预。

“注册制”能走多远?能在多大程度上打破“新股不败”的股市提款机怪现状?“北交所”试行“注册制”将面临怎样的挑战? 让我们拭目以待。