美股ETF总共分为6个大类,分别为美国ETF,国际ETF,行业ETF,特色ETF,商品ETF,债券ETF。

[stock-market-ticker ]

例如:

大盘类ETF(标普500ETF SPY)

大盘类ETF(纳斯达克100ETF QQQ)

消费类ETF(消费品指数ETF XLY)

医药类ETF(健康照护类股ETF XLV)

生科类ETF(生物科技指数ETF IBB)

以下资料ETF的权重构成是经常变化的,给出的只是临时的权重。如果你想了解更多的权重构成,你需要到专门的英文ETF网站检查。

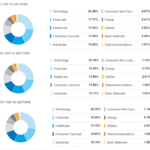

美国主要板块ETF精选

大盘类ETF

即挂钩大盘、整体市场的产品,这类产品通常非常分散,在股票类投资中风险相对较低,收益和回撤都是市场平均水平。

- (SPY):该ETF价格与标普500指数波动方向相同,波动幅度约等同于标普500指数,即标普500指数上涨1%对应该ETF指数上涨约1%。挂钩标普500指数,作为一个动态性很强的指数,标普500总是能将美国市场阶段性基本面不错,市值增长快的股票纳入。

- (VTI):由Vanguard(领航投资)于2001年5月24日发行,迄今已经成立17年,该基金采用被动式管理方式,以追求CRSP US Total Market Index 绩效表现为投资目标,CRSP US Total Market Index包含的标的占了99.5%以上在NYSE,AMEX,以及纳斯达克OTC市场所交易的股票市值,本基金基本上会持有该指数中市值最大的1200到1300档股票(占指数大约95%以上的市值)。一下子纳入了3000+股票,美股超市,绝对市场平均收益。别再说什么小资金没法分散投资,买一股VTI,你就相当于分散投资了3000多支股票啦。

[stockdio-historical-chart symbol=”SPY” stockExchange=”NYSENasdaq” width=”680″ height=”380″ motif=”financial” palette=”financial-light”]

[stockdio-historical-chart symbol=”VOO” stockExchange=”NYSENasdaq” width=”680″ height=”380″ motif=”financial” palette=”financial-light”]

[stockdio-historical-chart symbol=”VTI” stockExchange=”NYSENasdaq” width=”680″ height=”380″ motif=”financial” palette=”financial-light”]

科技类ETF

科技板块确实是非常亮眼的板块,特别是纳斯达克指数,传统上更是美国科技板块的风向标。

- (QQQ):纳斯达克100ETFQQQ,追踪的是纳斯达克交易所推出的纳斯达克100指数。这支将纳斯达克市值最大的100支股票纳入的ETF,也算是ETF界的老字号产品,投资科技股,它依然是靠谱的选择。

重仓股占比前三:

-

-

- 微软(MSFT) 10.74%

- 苹果(AAPL) 10.15%

- 亚马逊(AMZN) 10.15%

-

[stockdio-historical-chart symbol=”QQQ” stockExchange=”NYSENasdaq” width=”680″ height=”380″ motif=”financial” palette=”financial-light”]

- (FDN):互联网指数ETF,科技行业中,互联网行业显然又是这十几年成长性最快的一支,而近几年逐步成熟,已经深入我们生活的方方面面。科技行业中,互联网行业显然又是这十几年成长性最快的一支,而近几年逐步成熟,已经深入我们生活的方方面面。这支ETF正是专注于科技板块中的互联网领域,二月份至今的收益超过了25%(一月份比较惨),在美国市场,这个收益已经非常傲人。

[stockdio-historical-chart symbol=”FDN” stockExchange=”NYSENasdaq” width=”680″ height=”380″ motif=”financial” palette=”financial-light”]

生物制药类ETF

生物制药板块堪称牛市中的牛市,一个个药股神话无需赘述。但是,这个板块也是波动最大,泡沫最大的板块,一周,甚至一天被腰斩的案例也常常出现,所以,对于这种波动性大的板块,选择分散性强的ETF,结合定投是非常好的策略,要知道,在美国股市漫漫长河中,医药板块可是持续排在收益前三的明星板块。

- (XLV):本基金追踪标普健康板块指数,并将95%以上的资产投资在该指数包含的成分股,其中包含了医疗保健,生物科技,制药相关的公司。美国医药板块市值最大的产品,它覆盖面从传统医药到现代生物制药,在此类板块中是一个稳健的选择

重仓股占比前三:

-

-

- 强生(JNJ) 11.22%

- 辉瑞(PFE)6.73%

- 联合健康(UNH) 6.68%

-

[stockdio-historical-chart symbol=”XLV” stockExchange=”NYSENasdaq” width=”680″ height=”380″ motif=”financial” palette=”financial-light”]

- (IBB):安硕纳斯达克生物科技ETF追踪纳斯达克生物医疗指数,包含的标的为在纳斯达克上市的生物医疗公司,是近几年最火的ETF之一。中高风险承受力的投资者,可以选择这支ETF,并要对其相对较大的振幅有心理准备

重仓股占比前三:

-

-

- 新基公司(CELG) 8.54%

- 吉利德科学(GILD) 8.46%

- 安进(AMGN) 7.98%

-

[stockdio-historical-chart symbol=”IBB” stockExchange=”NYSENasdaq” width=”680″ height=”380″ motif=”financial” palette=”financial-light”]

金融类ETF

- (XLF):该ETF追踪标普金融板块指数,并将95%以上的资产投资在该指数包含的成分股,其中包含了银行,保险,不动产,这几个行业的公司。

重仓股占比前三:

-

-

- 伯克希尔B(BRK.B) 12.92%

- 摩根大通(JPM) 11.65%

- 美国银行(BAC) 8.42%

-

[stockdio-historical-chart symbol=”XLF” stockExchange=”NYSENasdaq” width=”680″ height=”380″ motif=”financial” palette=”financial-light”]

- (KBE):追踪标普银行板块指数。其中包括库伦佛寺银行(CFR),西诺乌斯金融(SNV),纽约梅隆银行(IBK)等等等等。

- (KRE):美国区域银行指数的ETF。

消费品类ETF

通常,我们把消费者生活必需用户和服务提供商归于“必需消费品板块”,而进阶型消费则是“可选消费品板块”,当然,这两个分类有时候也不太好区分。比如邮轮算作“可选消费品”很容易理解,但是星巴克、麦当劳怎么算?对此,大家也不必太过纠结,通常,由于美联储加息通常在经济好转时进行。

- (XLP):该基金追踪标普消费指数,其中包含了食品,药品零售,饮料,烟草,家用产品和个人用品这几项行业的公司。

重仓股占比:

-

-

- 宝洁(PG) 14.94%

- 可口可乐(KO) 10.59%

- 百事可乐(PEP) 10.09%

- 沃尔玛(WMT) 8.21%

-

Top 15 Holdings

[stockdio-historical-chart symbol=”XLP” stockExchange=”NYSENasdaq” width=”680″ height=”380″ motif=”financial” palette=”financial-light”]

- (XLY):可选消费品板块代表ETF。

Top 15 Holdings

[stockdio-historical-chart symbol=”XLY” stockExchange=”NYSENasdaq” width=”680″ height=”380″ motif=”financial” palette=”financial-light”]

房地产类ETF

2008年金融危机追根溯源也是房产泡沫的结果,而危机发生后,房产也受创严重。而随着市场的货币宽松和经济逐步走出低谷,美国房产市场也在过去几年有不错的反弹势头,一些REITs类产品也走势出色,如果你搞不清楚美国REITs具体特征,那么做个大致判断,选择其中的ETF是个最方便的选择。

- (VNQ):不动产信托指数,本基金包含了超过美国三分之二以上的不动产投资信托市场,美国规模最大的REITs类ETF,规模达276亿,是高流动性、货币化投资美国房产市场的最佳选择。

[stockdio-historical-chart symbol=”VNQ” stockExchange=”NYSENasdaq” width=”680″ height=”380″ motif=”financial” palette=”financial-light”]

公用事业类ETF

- (XLU):本基金包含了电力公司,多元公共事业,独立电力公司,能源与天然气等与公共事业相关的公司。

重仓股占比前三:

-

-

- 新纪元能源(NEE) 11.68%

- 杜克能源(DUK) 8.32%

- 道明尼资源(D) 7.82%

-

[stockdio-historical-chart symbol=”XLU” stockExchange=”NYSENasdaq” width=”680″ height=”380″ motif=”financial” palette=”financial-light”]

工业制造类ETF

- (XLI):本基金追踪标普工业指数,包含了航空工业,国防,建筑产品,建筑,工程,电器设备这些行业的公司。

重仓股占比前三:

-

-

- 波音(BA) 8.52%

- 联合太平洋(UNP) 5.49%

- 霍尼韦尔(HON) 5.43%

-

[stockdio-historical-chart symbol=”XLI” stockExchange=”NYSENasdaq” width=”680″ height=”380″ motif=”financial” palette=”financial-light”]

原材料类ETF

听上去有些抽象,举几个例子吧,比如陶氏化学、孟山都、国际纸业这样的公司都属于这个板块下。

- (XLB):本基金追踪标普原材料板块指数,包含了化学原料,营建原料,容器和包装,金属与采矿,纸制品,木制品,该领域的产品,在美国市场其实选择也不多,XLB作为其中的代表ETF,20亿美元以上的规模,700万以上的日成交量,至少流动性上还是有保障的。

[stockdio-historical-chart symbol=”XLB” stockExchange=”NYSENasdaq” width=”680″ height=”380″ motif=”financial” palette=”financial-light”]

能源类ETF

- (XLE):该ETF追踪标普能源板块指数,其中包含了石油,天然气,能源设备,以及服务这几个行业的公司。美国上市的大型能源公司构成,如果你看好以油价为代表的能源相关标的反弹,与其去些高风险的品种上冒险,不如在这支ETF上布局

[stockdio-historical-chart symbol=”XLE” stockExchange=”NYSENasdaq” width=”680″ height=”380″ motif=”financial” palette=”financial-light”]

为啥选择美股ETF ?

1. 投资多样化,分散投资

当您购买ETF时,您所投资的是拥有大量不同股票或其他投资的投资组合。 这种多样化可以帮助你消除投资单个股票的市场的高低起伏。 您还可以在涵盖不同类型投资(例如债券或商品)的ETF之间分配资金。 这使您可以进一步多样化。

2. 被动管理

大多数ETF旨在跟踪指数,例如S&P / TSX 60 – 这称为被动投资。 被动投资往往比主动投资花费更少的钱,在主动投资中,投资组合经理主动买卖证券以试图跑赢市场。 尽管主动策略有很多优势,但被动策略仅凭节省成本就可以胜过主动策略。

3. 高度透明度

大多数ETF每天都会发布其持股量。 您可以了解您的ETF持有哪些投资,它们在基金中的相对权重以及该基金是否改变了其在任何特定投资中的头寸。 这种透明性可以帮助您判断ETF是否达到其投资目标。 而且由于ETF在交易所交易,因此您可以轻松地找到当前的市场价格。

4. 轻松买卖

您可以在股票交易市场开放时的任何时间,以交易时的当前市场价格从投资公司或在线经纪商处买卖ETF。 与股票一样,ETF以当前市场价格全天交易。 您通常会在买卖ETF时支付佣金。

5. 投资成本低

根据购买的基金,拥有ETF的费用可能会少于共同基金。 例如,指数ETF只跟踪指数,因此投资组合经理不会主动管理基金,这可能意味着较低的管理费用比率(MER)。

6. 懒得看报表财报和技术分析

不想投入过多的精力去成千上万的上市公司里面精挑细选,一不小心还有踩雷的可能性,对于美股企业,一长串的英文名称看不懂啊,一直跟进企业发展状况,扒英文新闻不太现实,水平也不够。K线图和技术分析不过关。大家都说,这些技术分析越好的,越容易被骗。所以,即使你会看K线图,RSI什么的,你也不行。

7. 不擅长选择买股时机,热点一个接一个,跟不上;

追热点?不存在的!今天科技,明天消费,后天医药,板块轮动太快,平时主要时间还要工作,晚上回来看看股评,公众号大V推荐的热点股票,等到我追进去的时候,怕是只能当韭菜割了~~